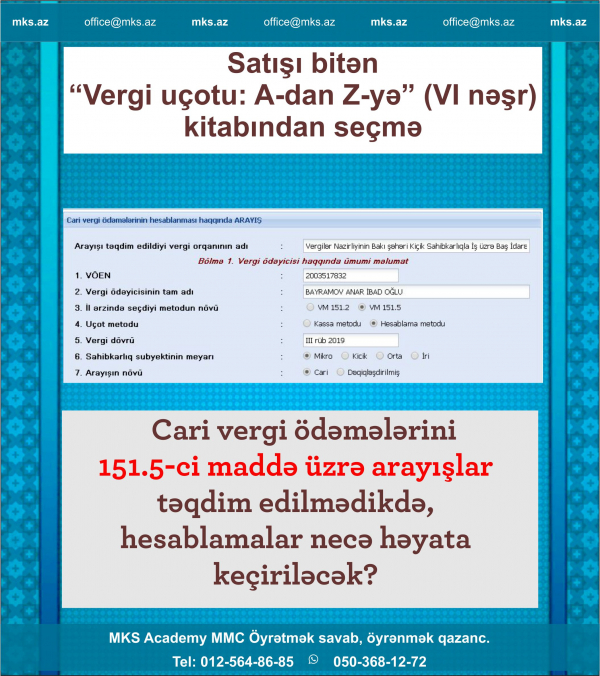

151.5-ci maddə üzrə arayışlar təqdim edilmədikdə, hesablamalar necə həyata keçiriləcək?

Satışı bitən "Vergi Uçotu: A-dan Z-yə" (VI nəşr) kitabından seçmə

Vergi Məcəlləsinin 151.2-ci maddəsi üzrə arayış formasının təqdim edilməməsi ilə bağlı məlumat verdik ki, bu halda vergi orqanı Vergi Məcəlləsinin 151.1-ci maddəsində nəzərdə tutulan metod - əvvəlki vergi ilində hesablanmış vergi məbləğinin 1/4 hissəsi - üzrə hesablamanı həyata keçirə bilər. Vergi Məcəlləsinin 151.5-ci maddəsinin tələbləri ilə bağlı izahda bilirdik ki, bu metod əvvəlki ildə mənfəət vergisi hesablamayan şəxslərə şamil edilir. Vergi Məcəlləsinin 151.5-ci maddəsində tələb olunan arayış təqdim edilmədiyi halda, vergi orqanının əlində 151.1-ci maddəni tətbiq etmək üçün baza göstərici hesab edilən ötən ilin mənfəət vergisi mövcud olmayacaq. Məhz bu səbəbdən Vergi Məcəlləsinin 151.5-ci maddəsində aşağıdakı məzmunda bənd nəzərdə tutulub:

“Əvvəllər fəaliyyəti və ya vergi tutulan mənfəəti (gəliri) olmayan vergi ödəyiciləri bu Məcəllənin 16.2-ci və 151.5.3-cü maddələrində nəzərdə tutulmuş müvafiq arayışı təqdim etmədikləri halda, vergi orqanı cari vergi ödəmələrinin məbləğini bu Məcəllənin 67-ci maddəsinə uyğun olaraq əlaqəli məlumatlar əsasında hesablayır və vergi ödəyicisinə müvafiq bildiriş göndərir (Maddə 151.5.8-ci maddə).”

Maddədə diqqət yetiriləsi məqamlari nəzərdən keçirək.

Birinci məqam vergi ödəyicisinin Məcəllənin 16.2-ci və 151.5.3-cü maddələrində nəzərdə tutulmuş müvafiq arayışı təqdim etməməsi ilə bağlıdır. Vergi Məcəlləsinin 16.2-ci maddəsinə əsasən, vergi ödəyicisinin hesabat dövründə sahibkarlıq fəaliyyəti və ya digər vergi tutulan əməliyyatı olmadığı halda vergi orqanına vergi hesabatının əvəzinə, hesabatın təqdim edilməsi üçün müəyyən edilmiş müddətdən gec olmayaraq arayış təqdim edilməlidir. Vergi Məcəlləsinin 151.5.3-cü maddəsində isə qeyd edilir ki, əvvəllər fəaliyyəti və ya vergi tutulan mənfəəti (gəliri) olmayan vergi ödəyiciləri rüb başa çatdıqdan sonra 15 gün ərzində cari vergi ödəmələrini aparmalı və rüb ərzində mənfəətdən və ya gəlirdən hesablanmış cari vergi məbləği barədə vergi orqanına arayış təqdim etməlidirlər.

Göründüyü kimi, vergi ödəyicisi fəaliyyətinin olmaması ilə bağlı cari arayışı təqdim etmədiyi halda, vergi orqanı Vergi Məcəlləsinin 67-ci maddəsinə əsasən hesablama apara bilər.

İkinci məqam vergi orqanının Vergi Məcəlləsinin 67-ci maddəsinə əsasən əlaqəli məlumatlar əsasında hesablama həyata keçirməsi ilə bağlıdır. Vergi Məcəlləsinin 67-ci, “Vergitutma obyektinin ayrı-ayrı hallarda müəyyən edilməsi qaydaları” maddəsinə əsasən, vergi orqanlarının ödənilməli olan verginin məbləğini aşağıda göstərilən əlaqəli məlumatlardan istifadə etməklə hesablamaq hüququ var:

- vergi ödəyicisi tərəfindən vergi orqanına əvvəlki hesabat dövrləri üçün təqdim edilmiş vergi bəyannamələri;

- vergi ödəyicisinin gəlirləri, o cümlədən satışdankənar gəlirləri barədə rəsmi məlumatlar;

- vergi ödəyicisinin xərcləri, o cümlədən fərdi istehlakı üçün malların (daşınar və daşınmaz əmlakın), işlərin və xidmətlərin alınmasına çəkilən xərcləri barədə rəsmi məlumatlar;

- vergi ödəyicisinin mülkiyyətində və ya istifadəsində olan maddi və qeyri-maddi əmlak barədə rəsmi məlumatlar;

- vergi ödəyicisi tərəfindən istehsal olunmuş və (və ya) təqdim edilmiş malların (işlərin, xidmətlərin) fiziki həcmi barədə rəsmi məlumatlar;

- vergi ödəyicisinin idxal-ixrac əməliyyatları barədə rəsmi məlumatlar;

- vergi ödəyicisinin bank hesablarındakı vəsaitlər, o cümlədən bank hesablarındakı vəsaitlərin hərəkəti barədə alınan rəsmi məlumatlar;

- vergi ödəyicisində aparılmış xronometraj müşahidələrin nəticələri;

- vergi orqanının əldə etdiyi mənbəyi bəlli olan hər hansı digər məlumatlar, o cümlədən vergi orqanı tərəfindən həyata keçirilən vergi nəzarəti tədbirləri zamanı əldə edilmiş vergi ödəyicisinin sahibkarlıq fəaliyyəti ilə bağlı qanunla nəzərdə tutulmuş qaydada rəsmiləşdirilməyən əməliyyatlar üzrə məlumatlar

Yuxarıdakı bəzi hallarla bağlı misallara baxaq:

Mİsal 1. Vergi orqanı müəyyən edir ki, vergi ödəyicisi “Cari vergi ödəmələrinin hesablanması haqqında Arayış”ı təqdim etmədiyi dövrdə 30 000 manat məbləğində elektron qaimə-faktura təqdim edib. Vergi ödəyicisi həmin malların təqdim edilməsini gəlir kimi qiymətləndirmək hüququna malikdir.

Mİsal 2. Vergi orqanı bankdan aldığı məlumatlar əsasında müəyyən edib ki, vergi ödəyicisinin hesablaşma hesabına digər vergi ödəyicilərindən 20 000 manat məbləğində vəsait daxil olsa da, o, “Cari vergi ödəmələrinin hesablanması haqqında Arayış”ı təqdim etməyib. Vergi orqanı bankdan aldığı məlumatlar əsasında vergini hesablaya bilər.

Mİsal 3. İstirahət zonasında fəaliyyət göstərən vergi ödəyicisi 2022-ci ilin III rübü üzrə “Cari vergi ödəmələrinin hesablanması haqqında Arayış”ı təqdim etməyib. Vergi orqanı vergi ödəyicisinin 2021-ci ilin III rübü üzrə arayış göstəricilərindən əlaqəli məlumat kimi istifadə edə bilər.

Növbəti tematik TƏLİMİMİZ:

“Beşgünlük iş rejimindən iş vaxtının cəmlənmiş uçotunadək”

Tarix: 15 oktyabr 2022-ci il saat 15:00

Təlim haqqında ətraflı məlumat üçün "+" işarəsi yazmağınız kifayətdir

Əlaqə vasitələri: 050-368-12-72 (what's up da aktivdir), 012-564-86-85 və ya offce@mks.az

%20(3).jpg)

.jpg)

0 Komment

Şərh yazın