Vergi ödəyicisi istehlak məqsədilə mal aldıqda, həmin satış topdansatış yoxsa pərakəndə ticarət fəaliyyəti hesab edilir?

Satışına start verilən "Vergi Qanunvericiliyi Toplusu 2022" kitabından seçmə

Maraqlı məqamlardan biri də, pərakəndə ticarət fəaliyyəti həyata keçirən vergi ödəyicisinin satış yox, istehlak məqsədilə malların təqdim etməsi hallarının tənzimlənməsidir. Son dəyişikliklərdən belə anlaşılır ki, pərakəndə ticarət fəaliyyəti ilə məşğul olan şəxs elektron qaimə-faktura təqdim edirsə, o zaman həmin fəaliyyət topdansatış hesab edilə bilər. Amma topdansatış fəaliyyətinin tərifində qeyd edilir ki, malların məhz sahibkarlıq məqsədi üçün təqdim edilməsi topdansatış hesab olunmalıdır. Düşünə bilərik ki, qarşı tərəf olan vergi ödəyicisi alınan malları satış məqsədilə istifadə etmədiyi üçün, pərakəndə satış fəaliyyəti ilə məşğul olan şəxsin təqdim etdiyi mallar topdansatış hesab edilmir. Amma burda diqqət yetirilməli məqam odur ki, sosial xərclərin gəlirdən çıxılmasına icazə verilməməsi heç də hər zaman o demək deyil ki, vergi ödəyicisi həmin malları sahibkarlıq fəaliyyətində istifadə etməyib. Sadəcə Vergi Məcəlləsi həmin tip xərclərin gəlirdən çıxılmasına məhdudiyyət qoyulub.

Mİsal. Vergi ödəyicisi məişət avandanlıqlarının satışını həyata keçirir. Amma işçilərin istehlakı məqsədilə ofis üçün 5 kiloqram konfeti pərakəndə satış fəaliyyətini həyata keçirən vergi ödəyicisindən əldə edib. Bu zaman pərakəndə ticarət fəaliyyəti ilə məşğul olan şəxsin təqdim etdiyi 5 kq konfet topdansatış fəaliyyəti sayılacaq. Məişət avandanlıqlarının satışını həyata keçirən vergi ödəyicisi həmin xərci gəlirdən çıxılan xərclərə aid etmək hüququna malik olmasa da, bu əməliyyatın mahiyyətini dəyişmir.

Yekun olaraq qeyd edək ki, son dəyişiklikdən sonra artıq pərakəndə satış fəaliyyəti həyata keçirən vergi ödəyicisi məqsədindən və sayından asılı olmayaraq elektron qaimə-faktura ilə mallar təqdim edirsə, həmin malların təqdim edilməsi birmənalı olaraq topdansatış fəaliyyəti sayılacaq. Bu səbəbdən sadələşdirilmiş vergi ödəyicisi olan və pərakədə ticarət fəaliyyəti ilə məşğul olan vergi ödəyiciləri Vergi Məcəlləsinin 218.6.1-ci maddəsinə nəzərdə tutulan rüb ərzində elektron qaimə-faktura ilə rəsmiləşdirilməli olan əməliyyatların həcmi ümumi ticarət əməliyyatlarının (satışdankənar gəlirlər istisna olmaqla) həcminin 30 faizindən çox olmaması məsələsinə xüsusi önəm verməlidirlər.

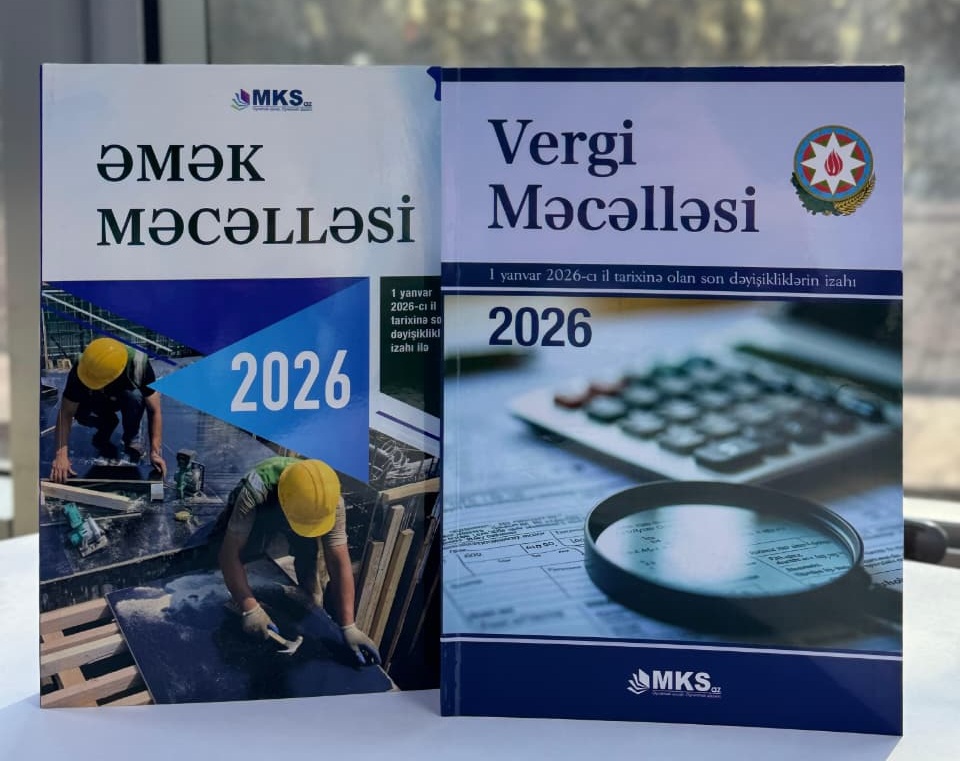

Hal-hazırda satışı davam edən NƏŞRLƏRİMİZ

1) Vergi Qanunvericiliyi və Şərhlər Toplusu - qiymət 35 (30) manat

2) "Vergi Məcəlləsi: Ümumi hissəsinin izahı" (II nəşr) -qiymət 40(35) manat

3) Vergi Qanunvericiliyi və Testlər Toplusu - qiymət 35 (30) manat (Satışına start verilib)

4) Əmək Qanunvericiliyi və Testlər Toplusu - qiymət 35 (30) manat (Satışına start verilib)

5) “A-dan Z-yə Kargüzarlıq” (IV nəşr) - qiymət 40 (35) manat (Satışına start verilib)

6) Əməyin uçotu: A-dan Z-yə kitabı - qiymət 60 (50) manat

7) Vergi uçotu: A-dan Z-yə kitabı (VI nəşr) - qiymət 40 (35) manat (Satışına start verilib)

Yaxın zamanlarda satışda olacaq Nəşrlərimiz

8) Vergi Məcəlləsi. Xüsusi hissənin izahı kitabı - qiymət 45 (40) manat

Qeyd 1: Mötərizədə qeyd edilən qiymətlər daimi müştərilərimiz üçün nəzərdə tutulub.

Qeyd 2. Kitabların qiymətinə istənilən ünvana çatdırılma və CD-disk daxildir.

Sifarış üçün əlaqə vasitələri: 050-368-12-72, 012-564-86-85 və ya office@mks.az

0 Komment

Şərh yazın