Vüqar Mirheydərovun təqdimatında: Dividenddən ödəmə mənbəyində verginin hesablanması

Dividend – şirkət sahibi və ya sahibləri üçün şirkətin qazandığı vəsaitləri almaq üçün yeganə qanuni yoldur. Lakin dividendlərin xərclənməsində və vergiyə cəlb olunmasında müəyyən uyğunsuzluqlar da müşahidə olunmaqdadır. Maliyyə mütəxəssisi Vüqar Mirheydərov dividenddən ödəmə mənbəyində vergi tutulması məsələlərini izah edir.

Vergi Məcəlləsinin 13.2.15 -ci maddəsinə əsasən, dividend hüquqi şəxs tərəfindən xalis mənfəətin bölüşdürülməsi ilə əlaqədar təsisçilərinin (səhmdarlarının) və ya səhmdarlarının xeyrinə edilən nağd və ya başqa formada ödəniş sayılır.

Təəssüf ki, bəzi təsisçilər şirkətlərinin kassalarını öz cibləri kimi görür, pulları istənilən vaxt götürüb istədikləri kimi xərcləyirlər. Lakin Vergi Məcəlləsi bu kimi ödənişləri təsisçiyə verilməsini dividendlərin ödənişləri kimi qəbul edir və bu əməliyyat üzrə Vergi Məcəlləsinin 122.1-ci maddəsinə əsasən gəlir mənbəyindən 10 faizlik vergi tutulmalıdır. Bu o deməkdir ki, kassadan və ya şirkətin hesabından müəyyən bir məbləğ təsisçiyə verildikdə toplam dividend məbləğinin 10 faizi miqdarında vergi öhdəliyi yaranır.

Misal 1: Tutaq ki, “Uğurlu” MMC -nin təsisçisi şirkətin mühasibinə ona 5.000 manat verməyi əmr edir. Vergi Məcəlləsin 13.2.15 maddəsinə görə bu əməliyyat mühasib tərəfindən dividendlərin verilməsi kimi təsnif edilir. Bu halda mühasib vəsaitin verilməsi ilə paralel olaraq mənbədən tutulan vergini hesablamalı və ödəməlidir. Burada qeyd edilməlidir ki, vergi birbaşa təsisçinin əlinə çatan puldan deyil, ümumi dividend məbləğindən tutulur. Yəni 5.000 manat dividend imi göstərilirsə, bu məbləğin 500 manatı büdcəyə, 4.500 manatı isə təsisçiyə verilməlidir. Təsisçinin xalis 5.000 manat ala bilməsi üçünsə dividendlərin ümumi məbləğini hesablamaq lazımdır ki, ondan 10% çıxıldıqda qalıq 5000 manat olsun:

5.000/90% = 5555.56 manat.

Beləliklə, baxdığımız misalda dividendin ümumi məbləği 5555,56 manat, Vergi Məcəlləsinin 122.1 -ci maddəsinə əsasən mənbədə tutulan vergi 555.56 manat olacaq ki, təsisçiyə tam 5.000 manat ödənilsin.

Qeyd etmək lazımdır ki, Vergi Məcəlləsi səhmdarların səhmlərinin faizini dəyişdirmədən payların paylanması ilə əlaqədar ödənişləri dividend hesab etmir və bu hallarda vergi öhdəliyi yaranmır.

Misal 2: Tutaq ki, ilin nəticələrindən sonra “Uğurlu” MMC şirkəti xalis mənfəətinin (dividendlərdən əvvəl) 1.000.000 manat olduğunu elan edib. Şirkət bu məbləğin 25 faizini dividendə, digər 30 faizini isə nizamnamə kapitalını artırmağa yönəltmək qərarına gəlir və məbləği təsisçilərin arasında şirkətin səhm payları nisbətində bölüşdürür. Bu halda dividendlərin verilməsinə yönəldilən məbləğdən yalnız bir vergi öhdəliyi yaranır.

250.000x10% = 25.000 manat

Bu vəziyyətdə təsisçilərə müəyyən bir məbləğ verilməsi tələbi olmadığı üçün və şirkətin özü müəyyən bir məbləği dividend olaraq vermək qərarına gəldiyi üçün qross ap əməliyyatı aparmağa ehtiyac qalmır.

Odur ki, 300.000 manat məbləğindən heç bir vergi tutulmayacaq, ən azından ilk mərhələdə. Sonrakı mərhələdə isə vergi ödəyicisinin azı üç il ərzində mülkiyyətində olan iştirak payının və ya səhmin təqdim edilməsindən əldə olunan gəlirlərinin 50 faizi vergiyə cəlb olunacadır. Vergi Məcəlləsinin 102.1.27-ci maddəsinə əsasən, iştirak payının və ya səhmin təqdim edilməsindən əldə olunan gəlirlərin 50 faizi vergidən azaddır.

Dividendlərin verilməsinə qanunla icazə verilməyən hallara gəlincə, bu, Mülki Məcəllənin 90-1.3-cü maddəsi ilə tənzimlənir:

- dividendlərin verilməsi ilə bağlı qərarın verilməsi zamanı şirkət iflas şərtlərinə cavab verirsə və ya dividendlərin verilməsi qərarı belə şərtlərə səbəb ola bilərsə;

- dividendlərin verilməsi qərarı verildikdə şirkətin xalis aktivləri nizamnamə kapitalından azdırsa və ya dividendlərin verilməsi qərarı nəticəsində xalis aktivlər azalacaq.

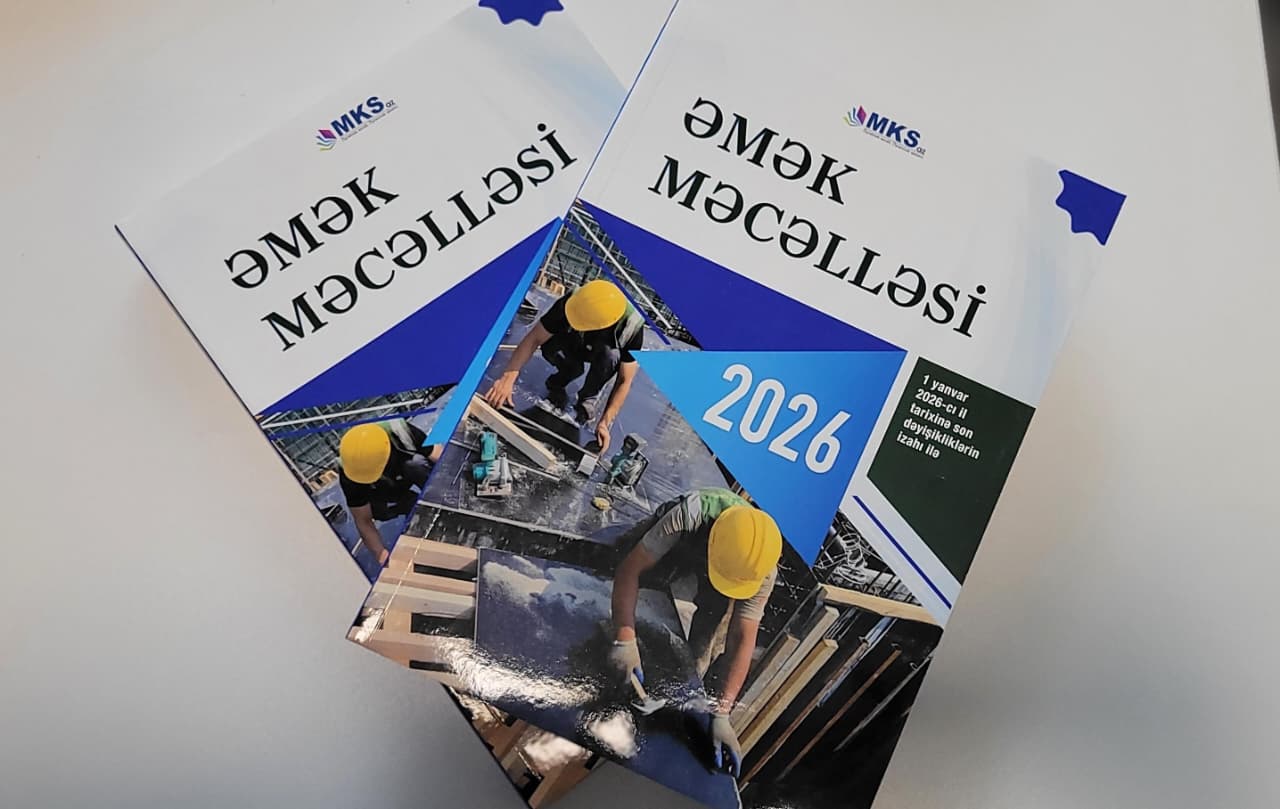

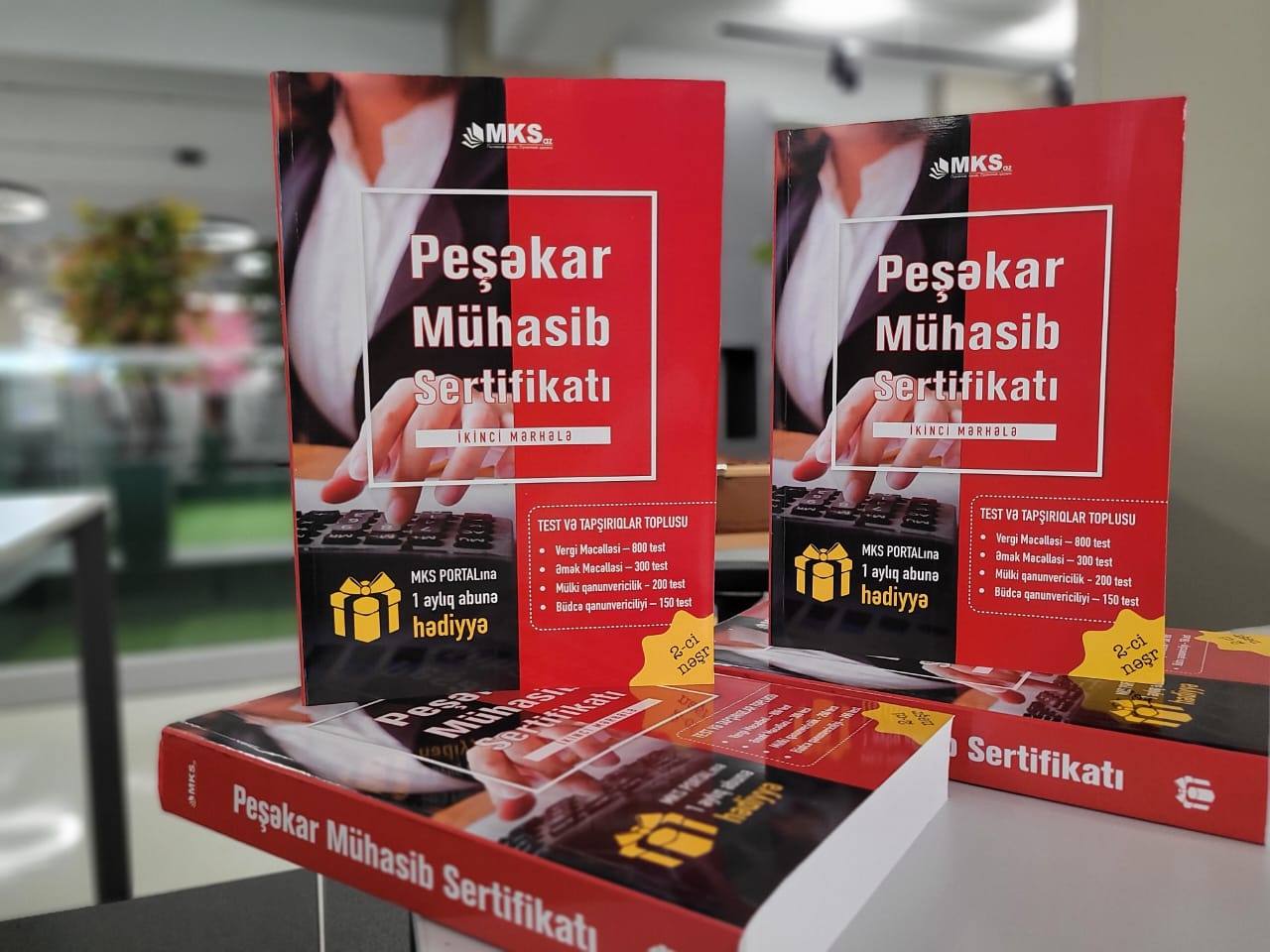

Hal-hazırda satışı davam edən NƏŞRLƏRİMİZ

1) "Vergi Məcəlləsi: Ümumi hissəsinin izahı" -qiymət 45(40) manat (Satışına start verilib)

2) Vergi uçotu: A-dan Z-yə kitabı (V nəşr) - qiymət 40 (35) manat (Satışına start verilib)

3) Əməyin uçotu: A-dan Z-yə kitabı - qiymət 45 (40) manat (Satışına start verilib)

4) “A-dan Z-yə Kargüzarlıq” (IV nəşr) - qiymət 40 (35) manat (Satışına start verilib)

5) Vergi Qanunvericiliyi və Testlər Toplusu - qiymət 35 (30) manat (Satışına start verilib)

6) Əmək Qanunvericiliyi və Testlər Toplusu - qiymət 35 (30) manat (Satışına start verilib)

Qeyd 1: Mötərizədə qeyd edilən qiymətlər daimi müştərilərimiz üçün nəzərdə tutulub.

Qeyd 2: Bütün nəşrlərimiz qalın üzlu olmaqla yüksək keyfiyyətdə hazırlanacaq.

Qeyd 3. Kitabların qiymətinə istənilən ünvana çatdırılma və CD-disk daxildir.

Sifarış üçün əlaqə vasitələri: 050-368-12-72, 012-564-86-85 və ya office@mks.az

0 Komment

Şərh yazın