Cari vergi ödəmələri haqqında arayışın doldurulması qaydası (YENİ)

"Vergi uçotu: A-dan Z-yə" kitabının müəllifi Anar Bayramovun təqdimatında

01 yanvar 2019-cü il tarixdən edilən dəyişikliklərin ən əsası sadələşdirilmiş vergi ödəyici olanların əhatə dairəsinin məhdudlaşdırılması oldu. Bu səbəbdən əksər aktiv sadələşdirilmiş vergisi ödəyicisi olan fiziki və hüquqi şəxslər müvafiq olaraq gəlir və mənfəət vergisi ödəyicisi olmaq məcburiyyətində qaldılar.

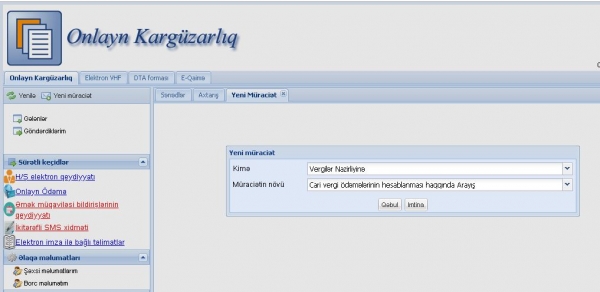

Gəlir vəya mənfəət vergisi bəyannaməsi illik təqdim olunduğu üçün, rüb ərzində gəlirlər haqqında məlumatları rübdən sonrakı ayın 15-nə qədər "Cari vergi ödəmələrinin hesablanması haqqında" arayışda qeyd etməlidir. Arayış təqdim etmək üçün, vergi ödəyicisi artıq bəyannamələr bölməsindən yox, online kargüzarlıq vasitəsiylə göndərirlər.

2019-cilin istənilən tarixdən gəlir vəya mənfəət vergisi ödəyicisi olan şəxslər 151.5-ci maddəni seçməlidirlər. Həmçinin 12 aylıq dövriyyəsi 200 000 manatdan az və işçilərin sayı 10-dan az olan sahibkarlıq subyektləri mikro sahibkarlıq subyektini seçməlidir. Vergi ödəyici hansı metodla gəlir və xərclərini tanınmasını da bəyan etməlidir. Əgər vergi ödəyicisi Kassa metodunu seçərsə, bu zaman rüb ərzində bank hesablarına və kassaya daxil olan vəsaiti GƏLİR kimi tanınmalıdır. Xərclər də faktiki ödənişləri göstərməlidir. Hesablama metodunu seçdiyi halda isə, bu zaman rüb ərzində görülən iş və xidmətlərə vəya təhvil verilən mallara görə GƏLİR kimi tanınmalıdır. Xərclər də hesablama metodu ilə hesalanmalıdır.

İndi isə keçən cari vergi ödəməsinin hesablanması hissəsinə. Qeyd edək ki, ilk iki rübdə vergi ödəyicilərin əksəriyyəti yalnız rüb ərzində gəlirləri cari vergi ödəməsi arayışına qeyd edirlər. Amma qanunvericiliyin də tələbi odur ki, cari vergi ödəməsi artan yekunla qeyd edilməlidir:

- Əvvəllər fəaliyyəti olmayan vergi ödəyicilərinin mənfəət vergisi və ya gəlir vergisi üzrə cari vergi ödəmələri təqvim ili ərzində rüblər üzrə ARTAN YEKUNLA Vergi Məcəlləsi ilə müəyyənləşdirilən müvafiq vergi dərəcələrinə əsasən hesablanır.

İndi isə, hesablamaları sadə misal üzərində izah edək. Tutaq fiziki şəxsin xidmət göstərdiyi şəxslər üzrə 1 cür rüb ərzində 880 manat, 2-ci rüb ərzində 600 manat və 3-cü rüb ərzində isə gəlirləri 838 manat gəliri olub.

Xərclər gəlincə isə, fərz edək ki, fiziki şəxslərin xərcləri yalnız sosial ayırmadan ibarət olub. Qeyd edək ki, yanvar və fevral ayları minimum əmək haqqı 130 manat, mart-avqust aylar 180 manat və sentyabr ayı üzrə 250 manat. Xidmət sahəsində göstərən şəxslər üçün məcburi dövlət sosial ayırması minimum əmək haqqının 20 faizini təşkil etdiyi üçün sosial ayırmalar belə hesablanır:

- I rüb üzrə 88 (26 +26+36) manat;

- II rüb üzrə 108 (36+36+36) manat;

- III rüb üzrə 122 (36+36+50) manat.

Deməli fiziki şəxsin gəliri(xərclər nəzərə alınmaqla) aşağıdakı kimi olacaq:

- 1-cü rüb üzrə 792 (880-88) manat;

- 2-ci rüb üzrə 492 (600-108) manat;

- 3-cü rüb üzrə 716 (838 -122) manat

3 rüb üzrə Cəmi GƏLİR: 2000 manat

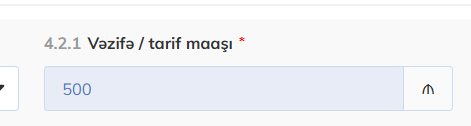

Yeni dəyişikliyə əsasən, “cari vergi ödəmələrin hesablanması haqqında” Arayışda 151.5 metodunu seçən vergi ödəyiciləri üçün nəzərdə tutulan bölmə ayrıca verilib. O səbəbdən də, vergi ödəyiciləri yalnız 296 və 297-ci xanalara məlumatları daxil edirlər və 298-ci xana avtomatik olaraq qeyd edilir. Bizim misalda, 3 rüb üzrə cəmi gəlir (xərclər nəzərə alınmaqla) 2000 manat təşkil etdiyindən 296-cı xanaya da həmin məbləği daxil edir.

297-ci xanaya isə gəlirin 20 faizi yəni gəlir vergisinin dərəcəsini tətbiq etməklə hesablama aparaq 3 rüb üzrə cari vergi ödəməsinin məbləği qeyd edilir – 2000 manat x 20 faiz = 400 manat. Proqram təminatı Mikro sahibkarlıq subyektləri olan vergi ödəyiciləri üçün 75 faizlik güzəşti tətbiq etməklə cari vergi ödəməsini avtomatik hesablayaraq 298-cı xanada qeyd edilir – 400 manat x 25 faiz (75 faiz güzəşt nəzərə alınmaqla)= 100 manat

Sual oluna bilər ki, niyə 297-ci xananın məlumatları da avtomatik hesablanaraq qeyd edilmir. Çünki, Vergi Məcəlləsinə əsasən, 151.5-ci maddəsinə uyğun gələn vergi ödəyiciləri cari vergi ödəməsinin minimum 75 faizi qədər ödəniş həyata keçirə bilərlər. Yəni bizim misala uyğun olaraq, vergi ödəyicisi 400 manatlıq cari vergi ödəməsinin 75 faizi qədər yəni 300 manat ödəniş etmək hüququna malikdir. O zaman vergi ödəyicisi həmin xanaya 400 yox 300 manat yazacağından avtomatik olaraq, mikro sahibkarlıq subyektlərinə güzəşt tətbiq edildikdə cari vergi ödəməsi azalaraq 75 (300 x 25 faiz) manat olacaq.

Növbəti maraqlı məsələ ondan ibarətdir ki, vergi ödəyicinin nə qədər məbləğdə cari vergi ödəməsini həyata keçirməsidir. Arayışda 100 manat qeyd olunsa da, bu 3 rüb üzrə cari vergi ödəməsinin məbləğidir. Təbii ki, vergi ödəyicisi I və II rübləri üzrə hesabladığı cari vergi ödəməsini çıxmaqla vergi ödəməlidir. Yəni bizim misala uyğun olaraq, vergi ödəyicisi I və II rüblər üzrə müvafiq olaraq 39,60 (792 manat x 20 faiz x 25 faiz) manat və 24.60 (492 manat x 20faiz x 25 faiz) ödəməlidir. Deməli 3-cü rüb üzrə ödəcəyi məbləğ – 35.80 (100-39.60-24.60) manat olacaq. Bu rəqəm elə bizim misaldakı III rüb üzrə gəlirin 5 faizdir- 716 manat x 20 faiz x 25 faiz=35.80 manat.

Deməli arayışda 100 manat əks olunmasına baxmayaraq vergi ödəyicisi III rüb üzrə hesablana cari vergi ödəməsini – 35.80 manatı ödəməlidir.

Yekun olaraq, bir məsələni də qeyd edək ki, vergi ödəyicisi 2019-ci ilin 3-cü rübündə hətta 1 gün fəaliyyət göstərdikdən sonra mükəlləfiyyətini dəyişsə belə, "Sadələşdirilmiş vergi bəyannaməsi"ni təqdim etməyə borcludur. Əvvəli 2 rübün dövründə gəlir vergisi ödəyici olan vergi ödəyicilərinə "Sadələşdirilmiş vergi bəyannaməsi"ni təqdim etməyə ehtiyac yoxdur.

Həmçinin də, gəlir və mənfəət vergisi ödəyiciləri Muzdlu işlə əlaqədar ödəmə mənbəyində tutulan vergi bəyannaməsi də vergi orqanlarına təqdim olunmalıdır.

"Əmək Münasibətləri: A-dan Z-yə" (VII nəşr) və "Kargüzarlıq: A-dan Z-yə" (II nəşr) artıq SATIŞDA

Sifariş üçün əlaqə nömrələri: 050-368-12-72, 012-564-86-85 vəya office@mks.az

Istənilən ünvana çatdırılması ÖDƏNİŞSİZ olaraq həyata keçirilir. Regionlarda yaşayan oxucularımıza dəstək olaraq,poçt xərcini biz ödəyirik.

Kitabın dəyərini nağd və ya nağdsız ödəməklə (hesaba köcürməklə, E-manat terminalından və hesab.az saytından ödəməklə) əldə edə bilərsiniz. Hər iki hala uyğun bütün zəruri sənədlər (mədaxil qəbzi, elektron qaimə-faktura, müqavilə və hesab-faktura, akt və sair) təqdim edilir.

0 Komment

Şərh yazın