“Sadələşdirlmiş vergi” bəyannaməsində verginin hesablanması necə təqdim olunur?

Satışı yalnız kitabxanalarda davam edən "Vergi uçotu: A-dan Z-yə" (VII nəşr) kitabından seçmə

Sadələşdirlmiş verginin hesablanması ilə bağlı bölmədə məlumat vermişdik ki, sadələşdirilmiş vergi ödəyiciləri bir necə qrupa bölünür:

- Avtomobil nəqliyyatı vasitələri ilə sərnişin və yük daşımalarını həyata keçirən vergi ödəyiciləri

Bu tip vergi ödəyiciləri oturacaq yerləri, yükdaşıma qabiliyyəti və nəqliyyat vasitəsinə görə Vergi Məcəlləsi ilə müəyyən edilən məbləği ödədiyi üçün “Sadələşdirilmiş vergi bəyannaməsi” təqdim etmirlər;

- Mülkiyyətində olan yaşayış, qeyri-yaşayış sahələri və torpaq sahələrinin təqdim edilməsini həyata keçirən fiziki şəxslər

Belə vergi ödəyicilərinin sadələşdirilmiş vergisi notariuslar tərəfindən ödəmə mənbəyində tutulduğu üçün “Sadələşdirilmiş vergi bəyannaməsi” təqdim etmələri qanunvericilikdə nəzərdə tutulmayıb.

- Fəaliyyət zamanı işçi cəlb edən fiziki şəxslər istisna olmaqla, bu Məcəllənin 220.10-cu maddəsində nəzərdə tutulan fəaliyyət növləri ilə fərdi qaydada məşğul olan fiziki şəxslər

Dərzi, pinəçi və digər anoloji fəaliyyətlə məşğul olan vergi ödəyiciləri “Sadələşdirilmiş vergi üzrə sabit məbləğin, məcburi dövlət sosial sığorta və icbari tibbi sığorta haqqının ödənilməsi haqqında qəbz” əldə etdiyi üçün “Sadələşdirilmiş vergi bəyannaməsi”nə ehtiyac olmur.

Beləliklə, “Sadələşdirilmiş vergi bəyannaməsi”ni aşağıdakı vergi ödəyiciləri təqdim edir:

- Məcəllənin XI fəslinin müddəaları nəzərə alınmaqla, ƏDV məqsədləri üçün qeydiyyata alınmamış və ardıcıl 12 aylıq dövrün istənilən ayında (aylarında) vergi tutulan əməliyyatların həcmi 200.000 manat və ondan az olan şəxslər;

- Vergi tutulan əməliyyatlarının həcmi ardıcıl 12 aylıq dövrün istənilən ayında (aylarında) 200.000 manatdan artıq olan ictimai iaşə fəaliyyəti ilə məşğul olan şəxslər;

Qanunvericilikdə fəaliyyəti yuxarıdakı iki kateqoriyaya uyğun gələn, amma Vergi Məcəlləsinin 218.5-ci maddəsinə uyğun olaraq sadələşdirilmiş vergi ödəyicisi olmaq hüququ məhdudlaşdırılan vergi ödəyiciləri istisna edilir. Misal üçün, topdansatış ticarət fəaliyyəti qaydasında malların təqdim edilməsini və ya xəz-dəri məmulatlarının satışını həyata keçirən şəxslərin ardıcıl 12 aylıq dövrün istənilən ayında (aylarında) vergi tutulan əməliyyatların həcmi 200.000 manat və ondan az olduğu halda da sadələşdirilmiş vergi ödəyicisi ola bilməz.

- İdman mərc oyunlarının operatoru və idman mərc oyunlarının satıcıları, habelə lotereya təşkilatçısı və lotereya biletlərinin satıcıları olan şəxslər

Sadələşdirilmiş vergi bəyannaməsinin doldurulmasını misallar vasitəsilə izah edək.

Mİsal 1. Vergi ödəyicisi 2023-cü ilin yanvar, fevral və mart aylarında müvafiq olaraq 10 000 manat, 20 000 manat və 40 000 manat məbləğində mal təqdim edib. 60 000 manatlıq təqdimetmə üzrə ödəniş 50 000 manat olub. Bu zaman vergi ödəyicisi həmin məlumatları bəyannamədə aşağıdakı şəkildə qeyd edəcək:

Şəkildən göründüyü kimi, aylar üzrə məlumat ilk üç sətirə qeyd edilsə də, rüb ərzində daxilolma 4-cü sətirdə əks etdirilir. Yəni ilk 3 sətrin cəmi mütləq 4-cü sətirə bərabər olmalı deyil. Çünki 4-cü sətirdə təqdimetmənin cəmi məbləği yox, təqdim edilmiş mallardan daxilolma qeyd edilir.

Mİsal 2. Vergi ödəyicisinin 2023-cü ilin yanvar, fevral və mart aylarında göstərdiyi xidmətlərin dəyəri müvafiq olaraq, 3 000 manat, 5 000 manat və 4 000 manat olub. Təqdim edilən xidmətlərə görə ödənişlər tam daxil olub. Bundan əlavə, 3-cü ayda növbəti aylarda göstəriləcək xidmət üçün 2 000 manat məbləğində avans da ödənilib. Bu halda məlumatların Sadələşdirilmiş vergi bəyanməsinə işlənilməsi aşağıdakı kimi olacaq:

Şəkildən göründüyü kimi, 2023-cü ilin mart ayında daxil olan 2 000 manat məbləğində avans məbləği “Sadələşdirilmiş vergi bəyannaməsi”ndə nəzərə alınmayıb. Çünki sadələşdirilmiş verginin vergitutma obyekti təqdim edilmiş mallara (işlərə, xidmətlərə) və əmlaka görə əldə edilmiş ümumi hasilatın, habelə satışdankənar gəlirlərin (ödəmə mənbəyində vergi tutulmuş gəlirlər istisna edilməklə) həcmidir. Yəni avans məbləği sadələşdirilmiş verginin vergitutma obyekti deyil. Avans məbləği həmin xidmətlər təqdim edildiyi dövrdə nəzərə alınacaq.

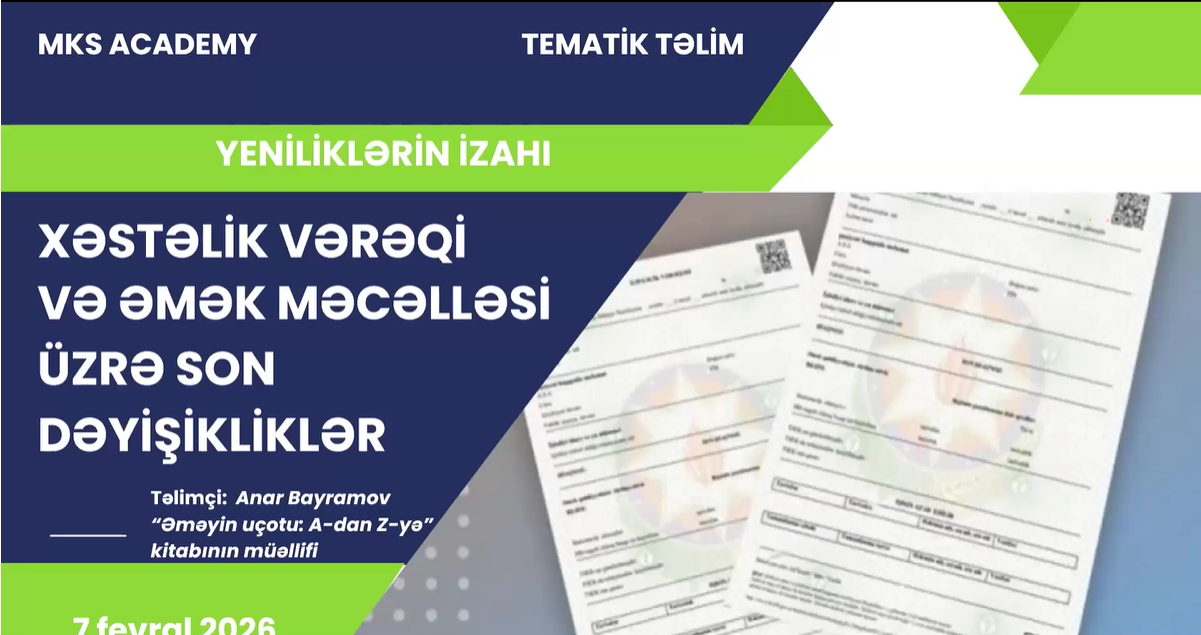

Satışda olan YENİ nəşrlərimiz:

Sifariş üçün əlaqə vasitələri: 050-368-12-72 (what's app və telegram da aktivdir), 012-564-86-85 və ya mksacademy2022@gmail.com

Bütün kitabların satışı yalnız kitabxanalar kitabxanalar vasitəsiylə həyata keçirlə bilər

1. PMS Sertifikatı (II mərhələ) - Test və tapşırıqlar toplusu - 2023 - YENİ

2. Vergi Məcəlləsi. Ümumi hissənin izahı (III nəşr) -2023

3. Vergi uçotu A-dan-Z-yə (VII nəşr) - 2023

4. Vergi Qanunvericiliyi və Şərhlər Toplusu 2023

5. Əmək Qanunvericiliyi Toplusu 2023

6. Əməyin uçotu: A-dan Z-yə (III nəşr) 2023

7. A-dan Z-yə: Kargüzarlıq (V nəşr) 2023

8. Maliyyə Hesabatlarının Beynəlxalq Standartları 2022

9. Mühasibat uçotu 2022

10. ƏMAS platforması A-dan - Z-yə 2022

.jpg)

.jpg)