Rəşid Balakişiyevin təqdimatında: Qeyri-maddi aktivlərin amortizasiyası

Təcrübədə ən çox rast gəlinən suallardan biri də qeyri-maddi aktivlərin amortizasiyası ilə bağlıdır.

Vergi Məcəlləsinin 13.2.9.-cu maddəsinə əsasən qeyri-maddi aktivlər - intellektual, o cümlədən ticarət nişanları, digər sənaye mülkiyyəti obyektləri, habelə müvafiq qanunvericiliklə müəyyən edilmiş qaydada vergi ödəyicisinin mülkiyyət hüququnun obyekti kimi tanınan digər analoji hüquqlardır.

Məcəllənin 114.3.6. -cı maddəsinə əsasən qeyri-maddi aktivlər üzrə amortizasiya istifadə müddəti məlum olmayanlar üçün 10 faizədək, istifadə müddəti məlum olanlar üçün isə illər üzrə istifadə müddətinə mütənasib məbləğlərlə hesablanır.

Deməli qeyri-maddi aktivləri amortizasiya edərkən ilk öncə istifadə müddətinin məlum olub-olmadığı halı nəzərdən keçirməliyik. Hər iki halı misallarla izah edək.

Misal 1. “AAA” MMC 2020-ci ildə 9000 manata lisenziya almışdır. Cəmiyyət bu lisenziyadan 3 il müddətində istifadə edə bilər. Bu zaman “AAA” MMC Vergi Məcəlləsinin 114.3.6.-cı maddəsinə əsasən 2020,2021 və 2022-ci illərin hər birində 3000 manat amortizasiya məbləğini xərc kimi qeyd edəcək.

Misal 2. “BBB” MMC 2020-ci ildə 50000 manata ptoqram təminatı əldə etmişdir. Alınmış məhsulun faydalı istifadə müddəti məlum deyildir. Cəmiyyət 2020-ci ildə Vergi Məcəlləsinin 114.3.6.-cı maddəsinə əsasən 5000 manat amortizasiya məbləğini xərc kimi qeyd edəcək.

Burada ən maraqlı məqam 2021-ci il üçün amortizasiya hesablanarkən nəzərə alınmalıdır. Belə ki, Vergi Məcəlləsinin 114.6.-cı maddəsinə əsasən amortizasiya hesablanması məqsədləri üçün əsas vəsaitlər (vəsait) üzrə vergi ilinin sonuna qalıq dəyəri aşağıdakı qaydada müəyyənləşdirilən (lakin sıfırdan aşağı olmayan) məbləğdən ibarət olur:

əsas vəsaitlərin (vəsaitin) əvvəlki ilin sonuna qalıq dəyərinə (həmin il üçün hesablanmış amortizasiya məbləği çıxıldıqdan sonra qalan dəyər) bu Məcəllənin 143-cü maddəsinə uyğun olaraq cari ildə daxil olmuş əsas vəsaitlərin (vəsaitin) dəyəri, habelə cari ildə bu Məcəllənin 115-ci maddəsinə əsasən müəyyən edilən təmir xərclərinin məhdudlaşdırmadan artıq olan hissəsi əlavə edilir, vergi ilində təqdim edilmiş, ləğv edilmiş və ya qalıq dəyəri 500 manatdan və ya ilkin dəyərin 5 faizindən az olduqda əsas vəsaitlərin qalıq dəyəri çıxılır. Əsas vəsaitlərin (vəsaitin) yenidən qiymətləndirilməsindən yaranan artım (yenidən qiymətləndirilmə nəticəsində yaranan müsbət fərq) amortizasiya hesablanması məqsədləri üçün əsas vəsaitlərin (vəsaitin) vergi ilinin sonuna qalıq dəyərinə əlavə olunmur. Göründüyü kimi bu maddəyə əsasən növbəti il üçün amortizasiya hesablanarkən əsas vəsaitlərin qalıq dəyəri əsas götürülməlidir. Həmçinin Vergi Məcəlləsinin 118.2.-ci maddəsinə əsasən qeyri-maddi aktivlərə çəkilən xərclər bu Məcəllənin 114-cü maddəsi ilə müəyyən edilən amortizasiya dərəcəsi ilə hesablanan amortizasiya ayırmaları şəklində gəlirdən çıxılır. Bu 2 maddəni əsas götürsək 2021-ci il üçün amortizasiya məbləği 4500 manat olaraq hesablanacaq.

50000-5000=45000

45000*10%=4500

Lakin burada bir vacib məqama diqqət yetirməliyik. 114.6-cı maddə də konkret olaraq əsas vəsaitlərdən bəhs edilir. Vergi Məcəlləsinin 13.2.17.-ci maddəsinə əsasən əsas vəsaitlər istifadə müddəti bir ildən çox olan və dəyəri 500 manatdan çox olan, bu Məcəllənin 114-cü maddəsinə uyğun olaraq amortizasiya edilməli olan maddi aktivlərdir.

Qeyri-maddi aktivlər isə adından da göründüyü kimi maddi aktiv sayılmırlar. Buna görə də cəmiyyət 2021-ci il üçün amortizasiya hesablayarkən 2020-ci ilin sonuna qeyri-maddi aktivin qalıq dəyərini əsas kimi götürmək öhdəliyini daşamır. Bu halda “BBB” MMC hər il üçün amortizasiya məbləğini 5000 manatdan çox olmamaq şərtilə hesablaya bilər.

50000*10%=5000 (10 il müddətində)

Hesablanmış amortizasiya məbləğı müvafiq bəyannamədə qeyri-maddi aktivlər üzrə hesablanmış amortizasiya sətrində qeyd edilir. Bu zaman istifadə müddəti məlum olmayan və məlum olan qeyri-maddi aktivlərin amortizasiyası ayrıca bəyan edilir. Həmçinin bu məlumatlar təqdim edilmiş bəyannamələrin Əlavə 1-də də əks olunur.

Bir daha qeyd etmək istərdim ki, bəyannamə də istifadə müddəti məlum olmayan qeyri-maddi aktivlər üzrə amortizasiyanı hesablayarkən bu aktivin həm qalıq dəyəri, həm də balans dəyəri əsas götürülə bilər. Vergi orqanında hesablamalarla bağlı uyğunsuzluq yarandığı halda isə müvafiq izahedici məktub təqdim edilməlidir.

Rəşid Balakişiyev

Tax Audit MMC direktoru

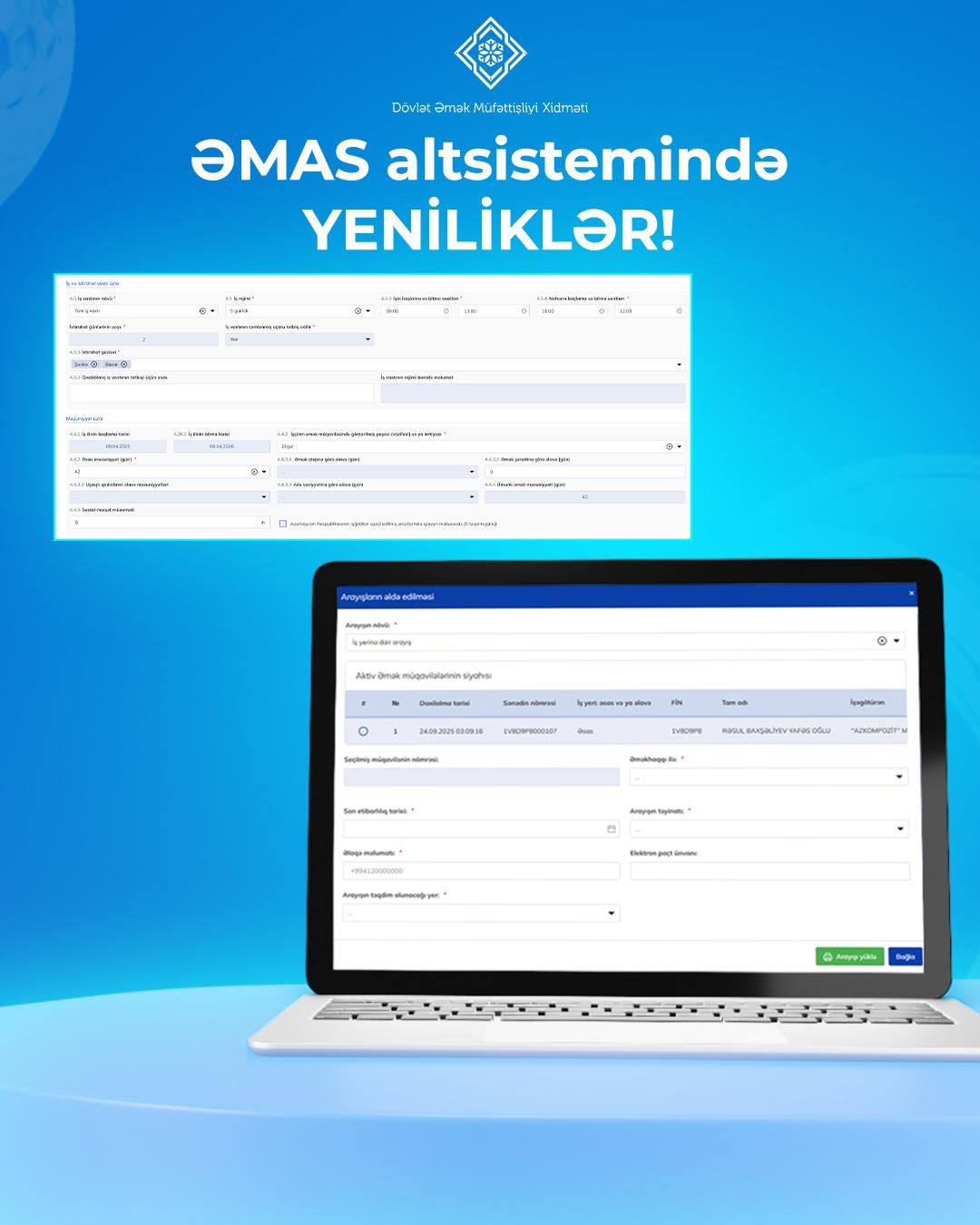

Satışda olan YENİ nəşrimiz: "ƏMAS platforması: A-dan Z-yə" kitabı

%20(3).jpg)

.jpg)

0 Komment

Şərh yazın