Vergi Məcəlləsinin 151.5-ci maddəsi üzrə cari arayışın doldurulması necə həyata keçirilməlidir? (1-ci hal)

Xəbər verdiyimiz kimi, Dövlət Vergi Xidməti tərəfindən Vergi Məcəlləsinin 151.5-ci maddəsi üzrə "Cari vergi ödəmələrinin hesablanması haqqında arayış"ın tərtib olunması ilə bağlı dəyişiklik həyata keçirilmişdi.

Yeni dəyişikliyə əsasən, vergi ödəyicisi yalnız mənfəəti (gəliri) yox, həm də gəlir və xərclərin məbləğlərini də arayışa daxil etməlidir. Bundan əlavə dəyişiklikdə arayışa əlavə edilən sətrə əsasən, vergi ödəyicisi mənfəət (gəlir) üzrə kompensasiya etməsini keçmiş illərin zərərini də arayışda avtomatik qeyd edir.

İndi isə vergi ödəyicisinin Vergi Məcəlləsinin 151.5-ci maddəsinin tələblərinə uyğun olaraq cari vergi ödəmələrinin hesablanması haqqında arayışın doldurulmasını izah edək. İlk yazımızda vergi ödəyicisinin mənfəət (gəlir) əldə etdiyi halı izah edəciyik. Növbəti yazımızda isə vergi ödəyicisinin cari rübdə zərərlə işlədiyi halda, arayışın doldurulmasını misalla təqdim edəciyik.

Misal. Fərdi sahibkar olan vergi ödəyicisinin rüb ərzində təqdim etdiyi mallar(iş, xidmətlərin dəyəri) 1 150 manat təşkil edib. Vergi ödəyicisinin məcburi dövlət sosial ayırma, icbari tibbi sığorta və s. xərclərinin cəmi isə 87 manat olub.

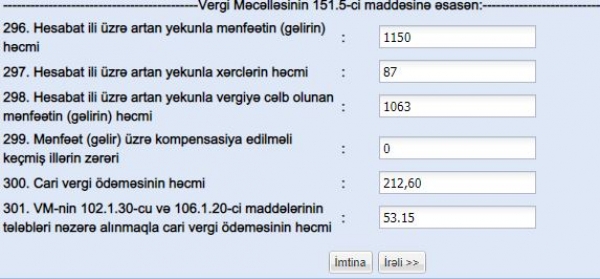

Bu zaman vergi ödəyicisi cari arayışın 296-cı və 297-ci sətrlərinə müvafiq olaraq 1 150 və 87 manat qeyd edəcək. Arayışın 298-ci sətrində avtomatik olaraq 1 063 manat ( 1150 manat (gəlir) – 87 manat (xərc)) qeyd olunacaq. Vergi ödəyicisi arayışın 300-cü sətrində isə ödəməli olduğu cari vergi ödəməsini qeyd edir: 1 063 manat x 20 faiz= 212,60 manat. Qeyd edək ki, Vergi Məcəlləsinin 151.5.2-ci maddəsinə əsasən, cari vergi ödəmələrinin mənfəətdən və ya gəlirdən məbləği vergi məbləğinin 75 faizindən az olmamalıdır. Yəni vergi ödəyicisi arayışın 300-cü sətrinə 212,60 manatın 75 faizindən az olmayan hissəsinə qeyd etmək hüququna malikdir.

Vergi ödəyicisi mikro sahibkar subyekti olduğu halda, cari arayışın 301-ci sətrinə avtomatik olaraq 75 faiz güzəşt məbləği əks olunacaq. Beləliklə, cari vergi ödəməsi arayışının doldurulması şəkildəki formada həyata keçiriləcək.

Zəruri qeyd: Mümkündür ki, vergi ödəyicisi 2022-ci ilin ilk rübünü mənfəətlə başa vurmasına baxmayaq, ötən ili zərərlə başa vurub. Bu zaman arayışın 299-cu sətrində zərər avtomatik qeyd edilir. Rüb üzrə yaranan mənfəət(gəlir) məbləği həmin zərərdən az olduqda, vergi ödəyicisi tərəfindən cari vergi ödəməsi hesablanmaya bilər. Rüb üzrə mənfəət(gəlir) vergi ödəyicisinin zərərindən çox olduğu halda, bu zaman vergi ödəyicisinin yaranan fərq üzrə mənfəət(gəlir) üzrə cari vergi ödəməsini hesablayaraq arayışın 300-cü sətrində qeyd edilməlidir.

Hal-hazırda satışı davam edən NƏŞRLƏRİMİZ

1) Vergi Qanunvericiliyi və Şərhlər Toplusu - qiymət 35 (30) manat

2) "Vergi Məcəlləsi: Ümumi hissəsinin izahı" (II nəşr) -qiymət 40(35) manat

3) Əmək Qanunvericiliyi və Testlər Toplusu - qiymət 35 (30) manat (Satışına start verilib)

4) “A-dan Z-yə Kargüzarlıq” (IV nəşr) - qiymət 40 (35) manat (Satışına start verilib)

5) Əməyin uçotu: A-dan Z-yə kitabı - qiymət 60 (50) manat

6) Vergi uçotu: A-dan Z-yə kitabı (VI nəşr) - qiymət 40 (35) manat (Satışına start verilib)

7) Vergi Məcəlləsi 2022 - qiymət 17 (15) manat (Satışına start verilib)

Yaxın zamanlarda satışda olacaq Nəşrlərimiz

8) Vergi Məcəlləsi. Xüsusi hissənin izahı kitabı

Qeyd 1: Mötərizədə qeyd edilən qiymətlər daimi müştərilərimiz üçün nəzərdə tutulub.

Qeyd 2. Kitabların qiymətinə istənilən ünvana çatdırılma və CD-disk daxildir.

Sifarış üçün əlaqə vasitələri: 050-368-12-72, 012-564-86-85 və ya office@mks.az

0 Komment

Şərh yazın